来源:界面

发布时间:2016年08月10日

点击数: 1025

还记得此前东方 电气对2016年业绩发出的预警吗?在今年3月29日公布的2015年年报中,公司表示,“2016年公司将面临利润下降,可能出现亏损”。

现在,这个预警成真了。东方 电气日前公告,经财务部门初步测算,预计2016年半年度经营业绩将出现亏损,实现归属上市公司股东净利润为-3.4亿元左右。

事实上,今年一季度,东方 电气的业绩已经出现“兜不住底”的迹象。公司一季度报告显示,其在1-3月份实现归属上市公司股东净利润为439.48万元,较去年同期大降95.92%。结合本次中期业绩预告便不难发现,东方 电气在二季度面临“溃败”,由此造成上半年整体业绩亏损。

东方 电气此番中期业绩预亏为公司近10年来的首次,对于亏损原因,公司解释为两点:第一,发电设备市场需求减少,产品价格下降,导致本报告期公司主要产品毛利率下降和毛利减少;第二,风电等主要产品应收账款账龄增加,本报告期计提的应收账款坏账准备大幅增加。

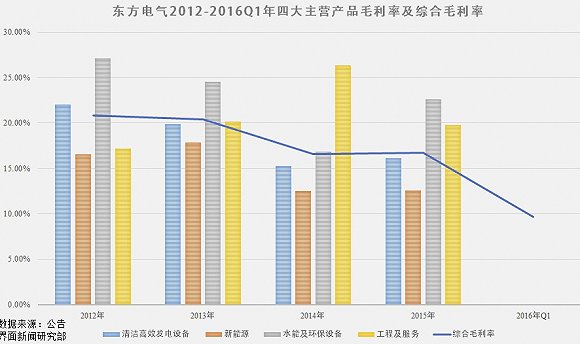

东方 电气在2008年完成产业结构布局后,其主营产品则分为四类,分别为清洁高效发电设备、新能源、水能及环保设备、工程及服务。其中,业务占比最高的为清洁高效发电设备,该业务2015年的营业收入为230.32亿元,占总营业收入的63.95%。上述四类产品2015年的毛利率分别为16.12%、12.59%、22.57%、19.78%,整体综合毛利率为16.71%。

其实,东方 电气指出的“主要产品毛利率下降”的现象在2013年已经出现。与2012年相比,东方 电气第一大主营产品清洁高效发电设备的毛利率便减少了2.18个百分点,由此拖累了当年整体的综合毛利率。公告显示,公司2013年的综合毛利率为20.40%,较2012年减少0.44个百分点。

尽管东方 电气构建了一个“水电、火电、核电、风电、气电”五电并举的产品结构,但是自2013年起,公司对于火电的依赖程度加强。2014年,清洁高效发电设备(公司对原有的火电、燃机业务以及后来的核电常规岛业务的统称)营收占比为61.96%,较2013年增加6.92个百分点。2015年,该业务营收占比进一步提升了1.99个百分点。界面新闻此前在《净利润“折上折”还不算完 东方 电气今年可能亏损》中分析到,公司对清洁高效发电设备依赖性地提升并不是好事,一方面,清洁高效发电设备业务营业收入正在下降,而另一方面,该项业务目前的毛利率并不高。以2015年的情况为例,同类上市企业上海电气(601727.SH)当期该业务的毛利率为20.50%,高出东方 电气4.38个百分点。

东方 电气认为造成中期业绩预亏的第二个原因是本期计提的应收账款坏账准备大幅增加。同样,上述原因在公司过往的财务中也有所反映。

对于东方 电气而言,其一大痛点在于,虽然公司有大量的在手订单,但却很难给实际业绩带来显著贡献。界面新闻梳理了近五年公司在手订单情况后发现,2011-2015年,尽管公司年均新增订单数量达到414.80亿元,可公司同时间段的净利润却是明显下滑。2011年,公司净利润为30.56亿元,到了2015年,该数据仅剩4.39亿元。

今年一季度末,东方 电气的应收账款再度上升,合计达180.13亿元,较期初增加7.23亿元。应收账款增加的背后与公司通过签订低质量合同以保住市占率不无关系,由此增加了坏账风险。在中期预告中,公司介绍因主要产品五年以上应收账款增长较快,致使坏账准备大幅增加。根据公司去年的年报显示,东方 电气四年至五年的应收账款数额为7.88亿元。

如今,“亏损预言”已经变成现实,东方 电气迎来前所未有的业绩考验。所幸的是,公司遭遇的并不是绝境,毕竟还有1000多亿的在手订单。

特别声明:水电学会转载其他网站内容,出于传递更多信息而非盈利之目的,同时并不代表赞成其观点或证实其描述,内容仅供参考。版权归原作者所有,若有侵权,请联系我们删除。